La résilience financière croît grâce à de meilleures habitudes, pas seulement à un revenu plus élevé

Gand, 4 décembre 2025 – Alors que les familles préparent leurs listes pour la Saint-Nicolas et Noël, et que les offres du Black Friday continuent de résonner, le European Consumer Payment Report d’Intrum révèle la véritable situation du bien-être financier des Belges. La santé financière des consommateurs belges dépend moins de leur revenu qu’on ne le pense généralement. L’étude, basée sur une enquête auprès de plus de 20 000 consommateurs dans 20 pays européens, montre que la résilience financière découle avant tout des comportements, de l’état d’esprit et des choix quotidiens – et beaucoup moins du salaire.

La stabilité financière revient, mais l’incertitude reste élevée

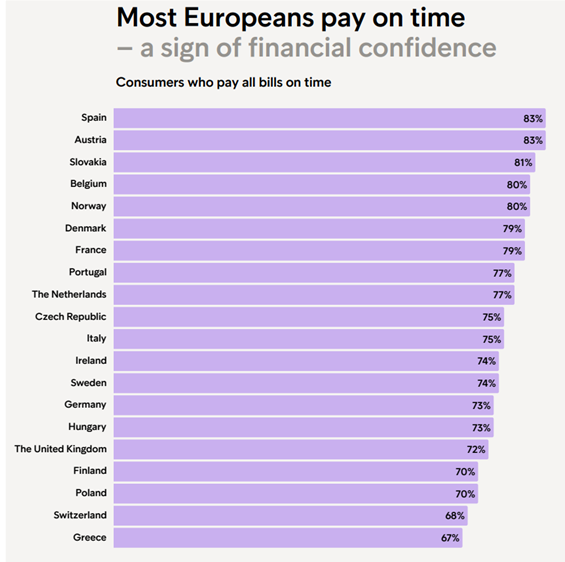

Après des années de turbulences économiques, la confiance des consommateurs se rétablit lentement. Huit Belges sur dix ont réglé toutes leurs factures à temps l’année dernière, contre 65 % en 2023. Les Belges constatent qu’ils maîtrisent mieux leurs dépenses quotidiennes, mais la prudence reste la norme. Cela ressort du European Consumer Payment Report 2025 récemment publié.

Le contexte géopolitique actuel, les défis budgétaires des autorités belges et les effets persistants de l’inflation maintiennent de nombreux Belges en « mode survie ». Ainsi, 20 % déclarent que les nouvelles économiques les inquiètent, 36 % reportent des dépenses importantes (maison, voiture) et 55 % mettent de l’argent de côté chaque mois par crainte d’une perte d’emploi ou d’une baisse du pouvoir d’achat. Bien que cette prudence soit positive pour la gestion financière personnelle, elle freine la demande intérieure et accroît le risque de ralentissement économique.

Le Money Management Index apporte un nouvel éclairage

Le rapport introduit le Money Management Index (MMI) : un outil comparatif qui classe les consommateurs en trois groupes : Fragiles (8 %, forte vulnérabilité financière, difficultés à honorer leurs paiements), Coping (58 %, vivent au jour le jour, mais peu de résilience face aux chocs économiques) et Résilients (31 %, financièrement stables et résilients)

Points saillants :

- Seuls 37 % des revenus les plus élevés font partie du groupe « Résilients »

- 14 % des consommateurs à revenu moyen sont classés « Fragiles »

Autrement dit, le revenu n’est pas une garantie de santé financière. L’épargne, la gestion des dettes, les compétences financières et la manière dont les consommateurs gèrent le stress et l’incertitude économique sont bien plus déterminants.

La vulnérabilité dépend des habitudes et de l’état d'esprit

Le European Consumer Payment Report montre un écart net entre les groupes Fragiles et Résilients :

- 39 % seulement des Fragiles épargnent chaque mois (contre 53 % des Résilients)

- Les Fragiles ont plus souvent recours au crédit pour des achats essentiels comme l’alimentation ou le loyer (18 % contre 2 % pour les Résilients)

- Les Fragiles ressentent beaucoup plus de stress financier (63 % contre 38 %) et se sentent rapidement dépassés par les informations financières (58 % contre 11 %)

Foire aux questions sur la résilience financière

La résilience financière est la capacité à faire face à des imprévus financiers sans se retrouver en grande difficulté. Imaginez la résilience financière comme un filet de sécurité solide sous un trapèze. Vous savez que vous ne tomberez pas durement si quelque chose tourne mal, ce qui vous permet d’avancer dans la vie avec plus de confiance et de sérénité.

Des exemples incluent :

- Avoir un fonds d’urgence couvrant 3 à 6 mois de dépenses fixes.

- Pouvoir payer à temps des frais médicaux imprévus ou des réparations de voiture.

- Ajuster rapidement ses dépenses en cas de perte de revenus.

Absolument. Tout comme les muscles deviennent plus forts avec l’exercice, votre résilience financière peut se renforcer en :

- Épargnant régulièrement, même de petites sommes.

- Établissant un budget et en ayant une vue claire de ses revenus et dépenses.

- Apprenant à gérer consciemment ses dettes et prêts.

Les principaux risques sont :

- Dépenses imprévues telles que frais médicaux ou dommages à la maison/voiture.

- Perte de revenus due à un licenciement ou à une baisse de missions.

- Endettement élevé ou prêts à taux variable.

Les signaux incluent :

- Retards de paiement fréquents ou factures manquées.

- Dépendance excessive aux emprunts ou au crédit pour les dépenses quotidiennes.

- Stress ou inquiétude face aux dépenses imprévues.

- Retards dans le suivi administratif.

- Recours fréquent à des solutions financières temporaires, comme le découvert répété, les prêts à court terme, ou l’utilisation constante d’une carte de crédit dont le solde n’est pas entièrement remboursé, entraînant l’accumulation d’intérêts et l’augmentation de la dette.

- Incertitude ou hésitation dans les décisions financières : le client n’ose pas prendre de décisions importantes ou d’investissements par peur de coûts imprévus.

Une bonne gestion des dettes est cruciale : elle réduit la pression financière, apporte de la clarté et offre de la flexibilité face aux dépenses imprévues. Une personne qui rembourse ses dettes de manière structurée augmente considérablement sa résilience financière et peut réagir plus rapidement aux défis financiers.

Intrum peut jouer un rôle actif et de soutien en aidant les clients à rembourser leurs dettes de manière structurée et réalisable. Cela peut inclure :

- Plans de remboursement personnalisés adaptés à la situation financière du client, afin que les mensualités restent gérables.

- Conseils et formation sur l’emprunt responsable et la prévention des nouveaux risques financiers.

- Suivi et détection précoce des retards de paiement pour éviter que de petits problèmes ne deviennent de grosses dettes.

Grâce à cette approche, Intrum aide non seulement à résoudre les dettes existantes, mais soutient également le développement de la résilience financière du client. Grâce à son approche de recouvrement socialement responsable, Intrum permet d’éviter qu’un revers temporaire ne devienne un problème durable.

La résilience financière commence par les choix quotidiens

Intrum identifie dix habitudes et schémas de pensée qui accroissent la vulnérabilité financière : absence de fonds d’urgence, peur de perdre son emploi, pression des réseaux sociaux et dépenses impulsives sous stress.

« Les Belges sont aujourd’hui bien positionnés. Parmi les 20 pays étudiés, la Belgique obtient le meilleur score à l’Indice de Gestion de l’Argent, signe d’une excellente résilience financière », explique Guy Colpaert, Managing Director d’Intrum Benelux. « L’avenir pose néanmoins question. Certaines mesures d’économie dans l’accord budgétaire fédéral réduisent le pouvoir d’achat des Fragiles. La suppression des allocations chômage obligera beaucoup d’entre eux à renforcer leurs compétences en gestion financière, un défi pour eux et pour les autorités. »

Renforcement par l’éducation et le recouvrement social

Pour accroître rapidement la résilience financière des groupes vulnérables, une campagne gouvernementale ciblée est essentielle, axée sur les compétences de base : budgétisation, constitution d’un fonds d’urgence et usage responsable du crédit. « Cette campagne peut s’appuyer sur les nouvelles connaissances en psychologie comportementale et aider les gens à faire de meilleurs choix financiers, via des vidéos pédagogiques ou des séries télévisées populaires », précise Guy Colpaert.

Intrum contribue également à une approche préventive du surendettement. La technologie permet de détecter rapidement les problèmes de paiement, de rendre la communication plus conviviale et d’autonomiser les consommateurs. « Nous accompagnons aussi les personnes endettées avec empathie pour qu’elles reprennent le contrôle de leur budget et évitent les rechutes », ajoute Guy Colpaert.

« En un an, 199 224 débiteurs sont devenus sans dette, 156 713 plans de remboursement ont été mis en place, 478 000 € d’intérêts de retard ont été annulés. Grâce au recouvrement à caractère social, les problèmes financiers sont mieux gérés, ce qui profite aux entreprises, aux citoyens et à la société. En résolvant les dettes à l’amiable, le consommateur seul économise déjà 280 millions d’euros de frais juridiques », conclut Guy Colpaert.

Recevez le rapport exclusif sur la résilience financière et les habitudes financières

Vous souhaitez recevoir un exemplaire de ce rapport unique ? Remplissez le formulaire ci-dessous. Nous traiterons vos informations et vous enverrons le European Consumer Payment Report dans les plus brefs délais.

Remplissez les champs et cliquez sur « Envoyer » :